防水卷材是防止地下水、雨水或空气中的水分渗透至建筑物围护结构内的一种装修用到的材料。可细分为 SBS/APP 改性沥青防水卷材、高分子防水卷材等,适用于连续的大平面区域,具有耐老化、耐刺穿、耐腐蚀等性能。

产品特点:优异的抗撕裂强度、尺寸稳.定性、耐热性,与基面满粘密实可靠,搭接方便。应用场景范围:广泛适用于工业、民用建筑地下防水工程及屋面防水工程。

产品特点:良好的气密性和水密性;与各种基面(混凝土、金属、高分于片材、卷材面膜)粘结效果长效持久;耐高低温性能好,耐老化、耐水性佳,可根据不同的施工场景选择对应的产品。应用场景范围:大范围的使用在工业与民用建筑、地铁、隧道、市政、屋面等防水工程。

作为工程基础与建筑物之间无渗漏连接,防水卷材是整个工程防水的第一道屏障,对整个工程起着至关重要的作用。在房建领域主要用在房屋建筑的屋面、地下工程、卫生间及外墙面等,在基建领域主要用在铁路、公路桥梁、隧道、地铁、城市综合管廊、水利工程等等。在建筑施工中,防水卷材在建筑物表明产生防水层,以达到防水抗渗漏的效果,因此建筑材料的质量必然的联系到建筑工程的结构效果和使用寿命。

防水卷材产品的下游客户的真实需求由性价比和产品力驱动。政府和中小型企业在选购防水卷材产品时更看重性价比,而大规模的公司如桥梁、隧道、国防军工、农业水利和交通运输等行业的厂商在进行产品选择时更偏重产品力。

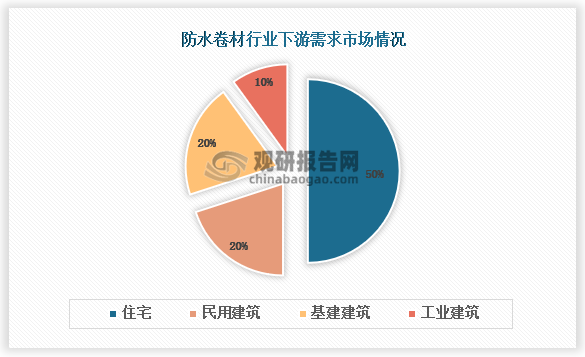

根据观研报告网发布的《中国防水卷材行业发展的新趋势分析与未来投资预测报告(2023-2030年)》显示,我国防水卷材市场客户所属行业分布与行业对防水需求的水平强相关。防水卷材的弹性和耐候性好,但拼接工艺难度高,细部处理复杂,因此并不适合家庭防水的小面积施工,普遍适用于屋面、地下室、厨卫、外墙等大面积施工,目前住宅是防水卷材市场最主要的方向。防水卷材在住宅领域的客户占比达到50%,其次民用、基建领域主要用于高速公路和高速铁路的桥梁、隧道、城市道路桥梁、地下管廊和地下空间等市政工程,地下铁道等交通工程,引水渠、水库、坝体、水利发电站及水处理等水利工程,这类客户数量占比达到40%,工业领域的客户数量占比达到10%。

观研天下分析师观点:价格并不是决定性的因素,因为防水属于隐蔽工程,一旦出问题以后维修难度较大,近几年频繁发生的渗漏事件也给地产商提供了大量的教训,因此对房屋质量的重视程度明显提升,因此要在保证质量的前提下再谈性价比。

从短期看,防水卷材产品价格由差异化价格决定;从长期看,产品需求由综合实力决定,综合实力包含产品生产、科研、施工、销售、服务等一体化程度。在市场重新洗牌的再远期,产品定价主要依赖于品牌,选择了好的品牌在一定水平上也就选择了好的技术和服务,对将来的使用更加有保障。其中,东方雨虹创立时间早,通过上市融资扩充产能、快速扩张渠道,把握基建与地产发展机遇,公司深耕防水领域二十余载,品牌效应显著,所以其防水卷材产品定价比飞鹿股份、三颗树等防水卷材产品更高。

2022 年10月,住建部正式出台《建筑与市政工程防水通用规范》,自2023 年4月1日起实施。这是我国防水行业的首部通用规范,属于强制性工程建设规范,全部条文须严格执行。值得一提的是,新规规定金属屋面选用高分子卷材PVC、EPDM、TPO等外露性防水卷材单层使用时的厚度,一级防水要求卷材不小于1.8mm,二级防水要求卷材不小于1.5mm,而目前未使用卷材的比例可能超过80%,预计新规落地有利于防水卷材的用量提升,推动防水卷材需求加速释放,防水卷材行业发展迎来新契机。

新规不分等级统一要求屋面防水工作年限不低于20 年,对比原屋面标准“一级不低于20年,二级不低于10年”显著提高;室内防水工作年限不低于25年,地下防水要不低于结构寿命。

根据GB50178标准和国际通用的气候区干湿程度分类方法,屋面、外墙工程防水使用环境根据地区年降水量分为三类: I类(年降水量≥1300mm)、I类( 400mm≤年降水量1300mm)、II类(年降水量 400mm )。新规中适用于一-级防水的工程包含年降水量400mm 以上所有民用建筑的屋面、外墙和室内工程。根据防水协会副秘书长朱冬青的估计,新规执行后,国内大概80%~ 85%以上的建筑都可能会被列为建筑防水的一级防水要求。

屋面工程,一级防水屋面从原来的两道防水增为三道防水(其中卷材不少于一道),二级防水屋面从原来的一道防水增为两道防水(其中卷材不少于一道);地下工程,新规中明挖法的一级防水工程防水比现行标准多一道,对结构接缝的防水要求也更高;外墙工程,一级防水等级的框架填充或砌体结。构外墙应有两道及以上防水层,封闭式幕墙应达到一级防水要求等;室内工程,新规中只规定了甲类工程,国内95%的室内工程都应该是一级防水,卫生间、阳台要两道防水层,要求整体提高。

新规规定金属屋面选用高分子卷材PVC、 EPDM、TPO等外露性防水卷材单层使用时的厚度,一级防水要求卷材不小于1.8mm,二级防水要求卷材不小于1.5mm,而目前未使用卷材的比例可能超过80%,新规落地有利于防水卷材的用量提升。

具体来看,当前防水新规带来的增量主要在房建领域,在不考虑房地产开工端和竣工端修复的情况下,以过去三年的数字进行推算,假设2023年全年按照新规实施,2023年屋面、地下室、厨卫阳台防水空间分别为209.58亿元、200.50亿元、74.75亿元,房建领域防水材料市场空间将达到569.36亿元,增幅高达48%。

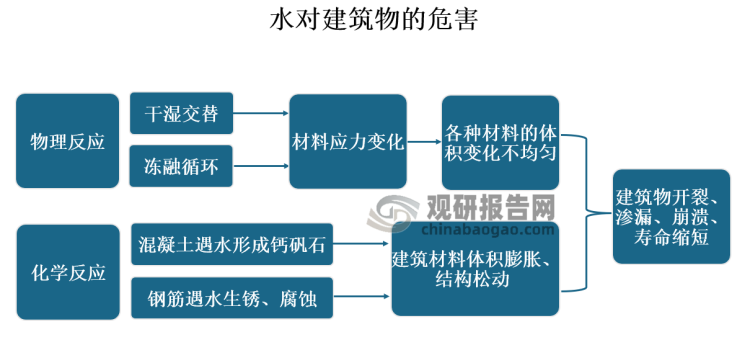

下游终端客户的需求者主要为住宅、基建等具有一定防水需求的行业,包括高速公路、隧道、城市道路桥梁、地下管廊和地下空间等。在我国住宅和基建是社会赖以生存发展的一般物质条件,事关国家经济稳定和社会发展。如果不做好防水,将会影响建筑结构的稳定性,造成严重安全隐患。

因此行业内的企业纷纷选择防水材料来进行防水工作,其中防水卷材因施工方便、工期短、成形后无须养护、不受气温影响、环境污染小,防水层厚度容易按设计要求掌握,用材计算准确、施工现场管理方便,不易偷工减料,层厚均匀,空铺时能有效地克服基层应力,即使是在基层发生较大裂缝时,也能保持防水层整体性,因此在住宅和基建领域得到广泛应用。

观研天下分析师观点:针对国内的环保政策,未来行业内企业应注意工艺装备和环保处理设备上的投入,加大研发创新力度,引入更加先进的技术与制造工艺,提升工艺装备与环保处理水平,减少生产过程中废气、烟尘等污染物排放。

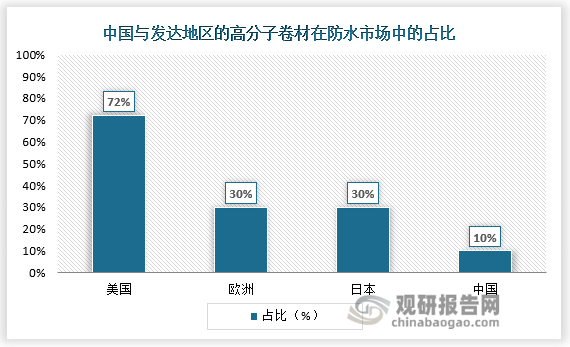

高分子防水卷材与改性沥青基防水卷材相比,在均质性、耐腐蚀性及耐久性等方面更具有优势,除此之外,其采用冷施工工法,具有施工速度更快、安全性更高、环保无污染等优点。当前高分子材料已成为发达国家防水市场的主流产品,其中美国防水市场中高分子卷材(包括 EPDM、PVC、TPO 等)占比达到72%,欧洲、日本市场中高分子卷材占比也达到30%,而我国防水材料中高分子卷材占比仅为10%左右。

主要原因在于改性沥青基防水卷材的生产和应用技术已非常成熟,在造价较低的同时,足以满足大部分防水领域的需求,而高分子卷材原料如 EPDM、丁基橡胶等绝大部分需要进口,成本偏高,且存在部分技术难点。考虑到高分子防水卷材耐腐蚀、耐老化、使用寿命长等性能突出,满足新国标下质保期,是未来全球防水卷材发展的主流方向。近年来我国出台的新政策、新标准都在大力推动高分子卷材市场的发展,尤其在国家“十四五规划”碳中和政策方向下,高分子市场有望迎来发展机遇。

观研天下分析师观点:目前来看,我国高分子防水卷材的技术相对落后,而美日具有相应完备的技术和产业,自上世纪末,日本的高分子防水卷材产量便已经稳定在2800万㎡左右,而美国早在1990年,也达到9318万㎡,因此可见防水卷材是一个高度依赖技术创新的行业。

许多防水卷材中小企业由于技术瓶颈,导致生产工艺不成熟、成品率低、产品品质不稳定,只能采取模仿策略,无序竞争的现象仍较为突出,行业整体呈现落后产能过剩、行业集中度低的特点,尤其是低端、民用市场价格竞争尤为激烈,目前行业内形成了以东方雨虹为龙头的一强多优的格局。相较于国内,欧美发达国家的防水卷材行业已经进入到集中度较高的成熟阶段,由于欧美建筑业已经进入了发展后期,防水卷材需求以存量建筑防水为主,对防水卷材的需求更多来自于房屋修缮。同时,国外的优秀公司,全球布局发展,企业的市场占有率水平都发展到了很高的水平。比中国的防水卷材行业集中度高出很多。但国外防水卷材厂商在中国市场水土不服较为严重,目前国外品牌在国内市场占有率总和不超1%。

展望未来,我国防水卷材行业集中度将不断提升,源自于四方面:1)绿色环保、节能减排相关政策陆续出台,构建绿色生活标准体系,进一步优化防水卷材行业结构,淘汰落后产能;2)防水行业新规落地,将会加速作坊式、小型企业出清,市场格局优化明显,防水卷材龙头企业处于优势地位;3)2016 年起政府针对土地获取方面出台一系列限制政策,加强了龙头房地产商的竞争优势,使得房地产商集中度加速提升,而龙头房地产商更加重视建筑防水卷材企业的产品质量、供应链服务、品牌影响力等,对建筑防水卷材的采购日趋严格,行业内领先防水卷材企业的市场份额将得到提升;4)近年来集中采购逐渐成为大型基建工程施工公司的主要采购方式。基建集采趋势的加快,有利于具备较强品牌口碑、产品质量和交付能力的防水卷材龙头,将进一步提升行业集中度。

观研天下分析师观点:由于防水是一个系统工程,任何环节都可能影响防水质量,因此源头原材料的质量把控非常重要,相关企业应紧跟政策,严格把控产品质量关。(LZC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至,我们将及时沟通与处理。

其中以涂料为主的地坪占比最大,从我国地坪涂料产量来看,受益于,我国经济发展,基础建设的推动,近年来,我国地坪涂料增长较为稳定,2021年最高达到217.36万吨,2022年受疫情影响,产量有所下降,为203.69万吨。

大行业:根据建筑卫生陶瓷协会数据,2022年规模以上建筑陶瓷企业数量为1026家,合计收入约3000亿元;从产量看,2022年全国建筑陶瓷产量约73亿平,按40元/平的出厂价估算,市场空间约2900亿元。综上,瓷砖行业市场空间约3000亿元左右。

防水卷材是防止地下水、雨水或空气中的水分渗透至建筑物围护结构内的一种装修材料。可细分为 SBS/APP 改性沥青防水卷材、高分子防水卷材等,适用于连续的大平面区域,具有耐老化、耐刺穿、耐腐蚀等性能。

水泥制造业是建筑材料工业的主要行业之一,其属于传统行业。水泥制造产业链来看,核心环节为“两磨一烧”,即经过均化的原料破碎粉末为生料,经预热后煅烧为熟料,再与其他辅料混合、粉磨为水泥产品。因此,水泥制造行业上游主要是原材料,石灰石为其最重要原料,占比超70%,其余为黏土和校正原料

2022年12月6日,2022年度最后一次政治局会议定调明年“稳”字当头总基调,基建投资有望持续为扩内需发力。中央政治局会议强调,明年要坚持稳字当头、稳中求进,继续实施积极的财政政策和稳健的货币政策,加强各类政策协调配合,优化疫情防控措施,

家具作为人类生活不可或缺的必需品,与人们生活、工作、学习、娱乐等活动密切相关,是现代生活方式的载体。家具是一种兼具实用性和艺术性双重属性的产品,既要具有较强的实用价值,又要符合人们的审美情趣。

土壤污染物大致可分为无机污染物和有机污染物两大类。当土壤中含有害物质过多,超过土壤的自净能力,就会引起土壤的组成、结构和功能发生变化,微生物活动受到抑制,有害物质或其分解产物在土壤中逐渐积累通过“土壤→植物→人体”,或通过“土壤→水→人体”间接被人体吸收,达到危害人体健康的程度,就是土壤污染。

建筑陶瓷指房屋、道路、给排水和庭园等各种土木建筑工程用的陶瓷制品;具体有陶瓷面砖、彩色瓷粒、陶管等。建陶按制品材质分为粗陶、精陶、半瓷和瓷质四类;按坯体烧结程度分为多孔性、致密性以及带釉、不带釉制品。其共同特点是强度高、防潮、防火、耐酸、耐碱、抗冻、不老化、不变质、不褪色、易清洁等,并具有丰富的艺术装饰效果。

2023年国内生产总值同比增长5.2% 第三产业对GDP贡献率为60.2%

2023年我国天然气表观消费量达到3945.3亿立方米 同比增长7.6%

2023年我国烧碱进出口情况:累计进口量为2.43万吨 同比增长173.03%

2023年我国水力发电量西南区域占比超六成 四川省以3583.3亿千瓦时排名第一

2023年我国石脑油产量增长至约为7837.5万吨 同比增长24.8%

2023年我国石脑油产量地区分布:山东省排名第一 四川省产量同比增长380.3%

2023年我国氯化氢(盐酸)进口量同比减少29.66% 出口量同比增加68.60%

我国渔药行业现状及趋势变化分析 江苏产值居首位 行业趋向规范化、多样化、国际化

涡旋压缩机行业:下游繁荣带动发展 市场由外资品牌占据主导地位(附主要企业竞争优势)

我国绝缘材料行业:特高压、新能源等下游蓬勃发展 2022年市场规模将超700亿

中国连锁超市行业现状深度分析与投资前景预测报告(2024-2031年)

中国钢材深加工行业发展深度研究与投资前景分析报告(2024-2031年)

中国半导体测试设备行业现状深度研究与投资前景分析报告(2024-2031年)

中国液压气动密封件行业发展的新趋势调研与未来投资研究报告(2024-2031)

全球AI算力行业现状分析 规模增长速度快 中国AI芯片国产化率仍有待提升

城市更新行业现状及前景 老旧小区改造为重点内容 2029年市场规模将超9万亿