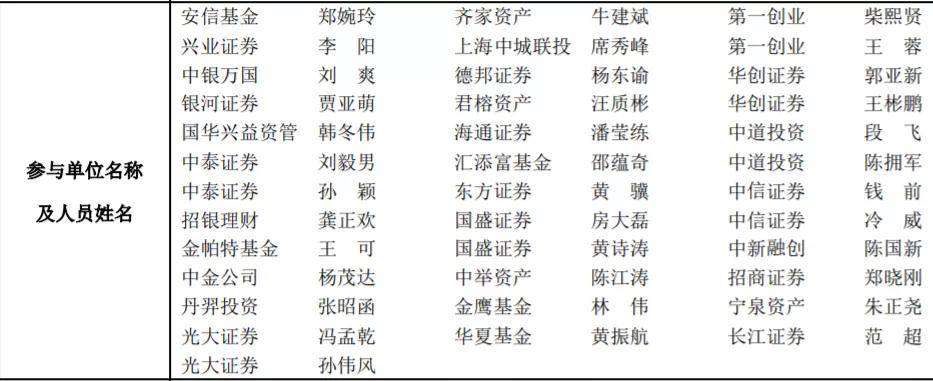

慧正资讯:近日,江苏凯伦建材股份有限公司高管团队在江苏省苏州市吴江区苏州湾艾美酒店举办了投资机构的交流活动。安信基金 、齐家资产、第一创业、兴业证券等30余家券商等37位投资机构代表应邀出席。凯伦股份董事长钱林弟、总经理李忠人、副总经理张勇、副总经理兼首席财务官季歆宇和副总经理兼董事会秘书闫江出席并回答投资机构代表的提问。

董事会秘书闫江先生首先对凯伦股份进行简要介绍,随后凯伦股份与会代表在会议交流中回答了部分投资者的提问。

Q1:公司是目前国内唯一一家能够同时生产 G/GL 类 TPO 和 PVC 材料,在防水行业内别的企业也可以生产类似产品,凯伦与别的企业有什么差异?

(1)目前,只有进口生产线才能生产G/GL类高分子材料,国产生产线不足以满足G/GL类产品的生产要求;

(2)G指的是玻璃纤维内增强,GL指的是玻璃纤维内增强带纤维背衬。高分子防水材料中间增强层采用玻璃纤维,特点是尺寸稳定性强,一般小于千分之二。由于单层屋面防水材料在完工之后处于暴露状态,在冷热交替,阳光直射等复杂环境中,如果尺寸稳定性不够,易引起起鼓、起波浪褶皱。焊接完成之后因收缩等可能破坏材料内部结构层次,导致材料搭接边出现拉裂等直观表现,所以尺寸稳定性对于暴露式屋面防水产品质量性能的评测是一个关键性指标。G类高分子产品能应用于对尺寸稳定性要求比较高的单层屋面区域系统,还能够达到25年的使用的时间。可以说G类产品是提高单层屋面防水系统稳定性和耐久性必不可少的一种材料品种和组成部分。

(3)即使是进口生产线,由于不同的技术路线也有一定的可能生产不了G类产品,比如同行业某企业也有进口生产线,但是无法生产G类材料。

共挤是指材料构造,国产生产线的做法是将原材料混合,然后一次性挤压出一层,一层材料无法同时满足多种产品指标的要求:

(2)抗撕裂、拉伸特性及强度的要求,与耐紫外光线的要求不同,这些指标相比较而言,成本较低。目前传统的生产线mm材料,耐紫外光线的原材料要一次性添加进去,没办法实现多层次构造,导致材料成本比较高。而要实现不同层不同功能,降低材料的整体成本,只有通过进口生产线的多层共挤工艺才能实现。

Q3:我们目前进口的生产线是由海外设备供应商设计定制,如果有同行也想从相同的海外设备供应商购置同样的进口生产线,需要一定的时间限制,我们公司之后采购的几条生产线也已经将供应商的产能占据,是否是这样的逻辑?

(2)对于整条生产线,其生产线技术路线交流、设计、制造以及运输周期往往要耗费至少一年半的时间;另外,假如没有技术、产品、人才、配方以及工艺等方面的长期积累,设施安装和调试过程也将需要一年甚至更长时间才有机会达到正常生产状态。仅有资金,并不能确保整套生产线)据了解,国内也有企业从 AMUT 购置了进口生产线,但到现在为止都没办法实现原材料的自动混配。这样不仅成本增加,配方和功能的多样化也很难实现。

我们的规划是到 2024 年,高分子材料收入占到公司出售的收益的50%;除了原有底板材料MBP产品渗透率的提升,销量的继续增长之外,增量大多数来源于单层屋面系统和光伏屋面系统。国家近期也陆续出台了很多关于分布式光伏的政策,带有强制性的引导和推动分布式光伏的建设布局。根据浙江省最新出台的政策,80%的新建厂房要建设分布式光伏,而建设分布式光伏,屋面渗漏就是最紧迫要解决的痛点。目前市场上金属屋面,一般 3-5 年要维修, 8-10 年要更换,现在推广屋面光伏,需要屋面防水年限与光伏系统生命周期相匹配。这是一个庞大的潜在市场,据统计,存量屋面资源中,可用于加装光伏的屋面保有面积是 100 亿平米左右,而每年新建厂房面积约2亿平米,在国家政策推动下,如果按照40-50%左右分布式光伏覆盖率来测算,其市场容量非常可观。

合资公司设立最大的目的是集中资源进行大宗原材料的采购,公司已于 7 月 5 日发布了重要的公告,为了防水材料业务发展的需要,凯伦与北新、科顺于2021年7月5日签署协议,拟共同出资5000万元设立一家合资公司。合资企业成立后将负责股东各方通用共性原材料、设备、备品备件的统一采购,降低股东各方采购成本、提高原材料品质、提升股东各方防水业务竞争力。

Q6:光伏板块从证券交易市场上的股价反应也能看出来投资者都很关注,CSPV系统和竞争对手相比有什么优势?下游电站受硅料、胶膜等价格波动影响也比较大,将原有传统的防水工艺更换为我们的CSPV系统的话成本大概会有多大幅度的增加?我们这一块业务的商业模式主要和天合、道达尔等产业链公司合作还是采取直接对接电站的模式?

(1)推广模式不单单是跟着产业链公司的步伐走,更多的合作是双向的。我们的防水客户在国家政策引导下如果有建设分布式光伏电站的需求,我们会主动介绍给光伏投资方面的战略合作伙伴;同样合作伙伴投资建设的光伏电站也需要做防水,会优先应用凯伦的防水系统。

(2)至于投资所需成本,我们大家都认为光伏原材料成本的波动肯定是短期的。光伏电站投资之前是单独从经济角度计算投资回报率,而现在在政府政策引导和要求下,必须要达到国家规定的标准。对于整县试点的光伏项目建设无法单独依靠一些小企业去推行。在一些大型央企、国企的推动下,我们给客户提供多种选择方案,防水系统造价从70-80元/平米到170-180元/平米不等。如果以70-80元/平米的屋面防水系统投入来看,考虑25年使用年数的限制,加上不做防水情况下屋面中途需要的更新和维护成本,以及渗漏维修带来的相关成本,整体看来是非常划算的。

(1)上述报价已经包含其他构造层次、防水材料以及施工费用,采购及加工我们都会统一去做,施工方面公司鼓励经销商去承接。

(2)从产业布局来看,如果后期高分子产业园的产能不足以支持订单的话,会考虑把现在的本部厂区增加高分子产线,当然,也不排除考虑外地建厂。短期来看,高分子生产布局还是集中在苏州基地。建厂布局要考虑的因素很多,现在高分子的检验设备、研发设备、生产设备等投入成本比较高,现阶段,需要集中在在苏州基地做高分子的研发、生产和销售,充分的利用现有产能。

(3)销售端的布局也要一直更新和调整。今年已经做了部署,成立了三个事业部;也会大力推进设计院上图工作。力争2024年将高分子销售占比提高到50%,经销商出售的收益占比也超过50%,预计2024年经销商数量超越1000家。公司的战略一直是坚持提高经销商销售占比。

(4)依据公司实际发展需求,坚持控制成本,提高效益,完善基地布局。单个生产基地产能利用率要达到80%以上,目前已有华北、华中、华南和西南四大区域基地,未来还要继续优化布局。在基地布局方面要综合考量成本和产能利用率以及企业的发展速度,按部就班进行科学布局,稳扎稳打,坚持高标准、高质量、高效能。

合资公司严格意义上是三家行业的头部上市公司在经营理念、大局方向、合作意向及想法达成深度共识的产物,也与现在的竞争环境有关。三家公司合作在行业内的影响力是比较大的,当然也不排除未来与行业内愿意遵守行业公约,遵守竞争规则,有一定实力和规模的企业加入的可能性。三家公司成立合资公司坚持独立经营,秉持各自的经营方向和策略,差异化经营,求同存异;同时利用合资公司在供应链方面发挥的作用,提高各个合作单位在行业内的竞争力。

防水行业现在发展的速度又快又复杂,之前不做防水的企业拓展做防水。近年来客户、地产开发商对于防水材料的品质要求慢慢的升高,这是好事情。我们与北新、科顺强强联手,竞合共赢,利用体量优势,掌握采购市场的主动权,使得供应商更重视我们,价格和质量有更好的保证。未来五年,公司会首先发展利用好自身的产品和技术优势。未来也会拓展功能性建材品类。但是,我们会坚持高分子领先的核心战略不动摇,继续加大高分子材料的研发及生产投入,深耕高分子防水市场,成为名副其实的高分子卷材领军企业。

防水提标现在来说已经很快了,据说 6 月份已经提交住建部专家审核,年底左右应该会正式推出,新修订的规范大幅度的提升了防水耐候年限的要求,将保修期改为保证期,根据不同的部位设置了不同的防水保证年限,最低15年,最高的要求与建筑同寿命。标准的提升对行业来说是有利的。我们预计标准的提升会给市场带来20%-30%总量的增加。由于防水保证期制度的推出,对防水品质提出更高的要求之后,对于小企业来说冲击较大,头部企业会凭借产品技术及信用优势让市场更集中。

按照国际经验来看,钢结构屋面之上建设分布式光伏 60%-70%会使用高分子防水材料,市场体量巨大,凯伦凭借自身在高分子防水领域多年的经验积累、技术和生产设备等优势,走在同业的前列。

关于地产行业风险。对于防水企业来说,地产行业至少目前仍然是主要应用市场,系统性风险规避很难,公司能做就是在合作的同时,建立健全内部风控标准,以应对地产行业风险对公司造成的影响。凯伦一直把风险控制的重要性置于销售之上,极个别企业的风险隐患,我们会及时依照企业内部风控体系和规范要求做出应对和规避,整体看来,目前地产公司的风险还是可控的。

目前原材料的上涨,对于防水行业都有影响,但是对高分子产品的影响比较小。凯伦在高分子防水材料上实行的是TPO/PVC双轨并行,我们很看重技术路线和技术优势的协同发展,同行业内别的企业各有优势和特点,凯伦注重两种高分子防水技术和路线并行发展。说到壁垒,高分子防水材料没有所谓的单独的配方壁垒、技术壁垒,高分子材料的壁垒是一个整体的系统,包括:原材料配方、生产设备、产品研制、产能布局、实施工程技术成熟度、人才梯队以及对行业和产品的理解等。我们的高分子生产线是定制化的,依照我们对市场的理解,对产品的研究,通过长时间持续与国外设备供应商进行充分沟通之后确定的,所以即使拥有其中某一项或几项也很难达到相同的效果或者状态,这就是壁垒。

毫无疑问的是随着规模的持续不断的增加,运营的成本在下降,我们上市当年三项费用率在20%多,今年已经下降到百分之十几,三年来平均人效年增长提升近 30%。快速地增长后的规模效应带来采购成本的下降,议价能力的提升以及重要原材料在紧缺时的优先供应。生产基地的增加使得运输距离缩短,成本也在降低。品牌效应提升带来的优点是经销商和客户的增加。当然,随着规模增加,公司也面临很多挑战,包括管理架构、组织架构、人才建设等挑战,这些挑战需要在发展中解决。行业内的头部企业,各具特色和优势,也是我们学习的榜样,向优秀和先进企业学习其实是不分行业的。